|

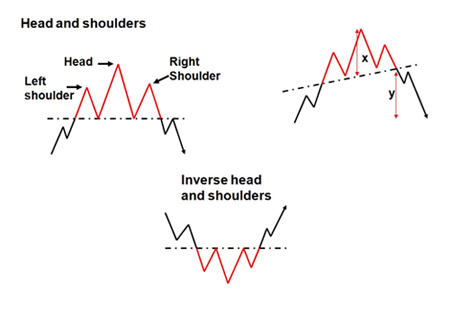

Reversal Pattern - Head and Shoulder

Pola Head and Shoulder dikenal sebagai Major Reversal Pattern yang artinya adalah pola pembalikan tren atau perubahan arah pasar. Pola ini dibentuk oleh puncak (shoulder), diikuti oleh puncak yang lebih tinggi (head), dan kemudian puncak lain yang lebih rendah (shoulder). Sebuah leher (neckline) ditarik dengan menghubungkan titik-titik terendah dari dua palung (trough) antara shoulder dan Head. Garis neckline tersebut bisa mendatar, miring keatas atau miring kebawah. Pada trend naik, biasanya neckline miring keatas memberikan efek pembalikan yang lebih signifikan dari pada miring kebawah.

Inverse Head and Shoulders pada dasarnya adalah kebalikan dari pola head & shoulders, di mana satu palung (trough), diikuti oleh palung lebih rendah (lower trough) lalu palung yang lebih tinggi (higher trough) kemudian menembus level resistance yang dibentuk oleh kedua puncak dari pola tersebut.

Contoh HnS pada saham BUMI: |

Contoh HnS pada saham AALI: |

|

|

Dibawah ini contoh Head and Shoulder pada grafik Dow Jones terakhir dimana pada neckline kanan terdapat double bottom dan di shoulder kanan ada double top:

Gambaran Dow terakhir terlihat mulai menjalani gerak rebound setelah menyempurnakan sayap kanan dengan low disekitaran 11.000. Dengan menggunakan fibonacci dan paralel garis neckline di HIGH tgl 9/8/2010 diperkirakan Dow masih berpotensi melanjutkan penguatannya menuju 61.8% fibo di level sekitar 11.890an. CMIIW

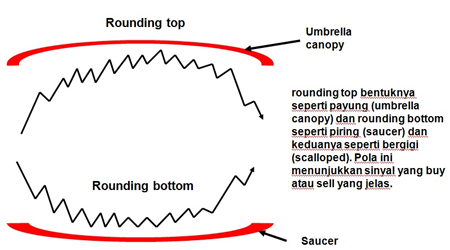

Reversal Pattern - Rounding or saucer tops/bottoms

Rounding top dan rounding bottom adalah pola pembalikan dengan periode yang relatif lama dibanding dengan pola reversal yang lain. Pola rounding top memiliki bentuk seperti payung (umbrella canopy) dan pergerakan flat seperti bergigi (scalloped) menunjukkan konsolidasi yang lama sebelum pada akhirnya terjadi reversal dari trend bullish menjadi bearish. Pola rounding bottom atau ada yang menyebutnya saucer bottom memiliki kecendrungan mengalami reversal dari bearish menjadi bullish setelah melakukan pergerakan konsolidatif yang lama. Pola ini juga dapat diperhitungkan sebagai Pola head and shoulders namun tanpa mengidentifikasi pundaknya secara jelas dimana posisi kepala adalah harga tengah dari pola pergerakan ini.

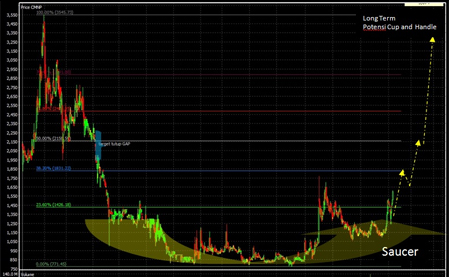

Contoh Saucer pada CMNP :

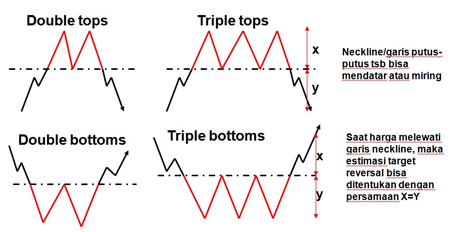

Reversal Pattern - Double and triple tops/bottoms

Double and triple top/bottom adalah beberapa pola pembalikan arah harga yang sangat sering dijumpai pada pergerakan harga pasar. Bentuk M atau W bisa dijumpai mulai grafik dengan periode menitan sampai periode mingguan. Pola ini terlihat sering muncul dan menjadi bukti positif bahwa pergerakan harga tidak benar-benar random dan merefleksikan sentimen dari pelaku pasar ataupun trader. Pola jenis ini menggambarkan adanya percobaan kembali dari titik-titik tertentu yang bersifat sementara.

Double/triple top biasa terjadi pada akhir suatu uptrend. Muncul sebagai 2 atau 3 puncak berturut-turut pada harga yang hampir sama. Dimana 2 atau 3 titik puncak tersebut merupakan titik resistance kuat yang dipisahkan oleh suatu lembah (valley) dimana harga terendah antara 2 atau 3 puncak tersebut merupakan titik support yang merupakan breakout point (neckline). Kondisi Double Top menunjukkan konfirmasi bearish jika harga melewati titik terendah yang dibentuk oleh valley diantara 2 atau 3 top (saya menyebutnya neckline). Estimasi target penurunannya bisa ditentukan dengan persamaan X=Y (seperti pada ilustrasi diatas), dimana X adalah selisih antara level top dengan neckline.

Double/triple bottom biasa terjadi pada akhir suatu downtrend. Polanya identik dengan pola Double/triple Top, dalam hal ini terbalik. Pola Double/triple bottom terbentuk oleh 2 atau 3 titik terendah yang merupakan support kuat suatu harga yang dipisahkan oleh gunung (peak) yang merupakan titik resistance yang menjadi breakout point. Kondisi Double Bottom menunjukkan konfirmasi bullish jika harga melewati titik tertinggi yang dibentuk oleh peak diantara 2 atau 3 bottom (saya menyebutnya neckline). Estimasi target kenaikkannya bisa ditentukan dengan persamaan X=Y (seperti pada ilustrasi diatas), dimana X adalah selisih antara level bottom dengan neckline.

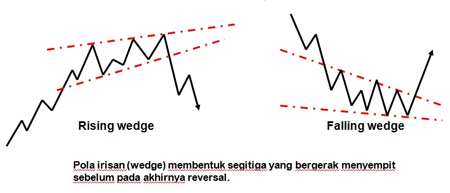

Reversal Pattern - Rising Wedge & Falling Wedge

Rising wedge atau ada juga yang menyebutnya Ascending Wedge merupakan salah satu pola reversal. Pola ini menyerupai irisan (wedge) berbentuk segitiga yang bergerak menyempit keatas dari sebuah trend naik dengan idealnya terdapat 3 titik pantul tiap sisi segitiga tersebut. Pola Rising Wedges memiliki kecenderungan mencoba break sisi bawah segitiga, ketika tembus maka menunjukkan konfirmasi berubahnya pola menjadi downtrend.

Falling Wedge. Seperti halnya rising wedge, pola falling wedge menyerupai irisan (wedge) berbentuk segitiga yang bergerak menyempit kebawah dari sebuah trend penurunan dengan idealnya terdapat 3 titik pantul tiap sisi segitiga tersebut. Ada yang menyebutnya Declining Wedge. Pola ini memiliki kecenderungan mencoba break sisi atas segitiga, ketika tembus maka menunjukkan konfirmasi berubahnya pola menjadi uptrend.

Indikator-indikator momentum menerapkan formula yang bervariasi untuk mengukur perubahan harga. RSI (Relative Strength Index) membandingkan rata-rata perubahan harga periode terkini dengan rata-rata perubahan periode penurunan. Jika RSI bergerak pada kisaran level 50 maka saham dalam kondisi netral atau flat. Untuk RSI di bawah 20 biasanya saham dalam kondisi jenuh jual (oversold) sedangkan di atas 80 menandakan kondisi jenuh beli (overbought).

Jika suatu saham berada dalam kondisi jenuh beli (overbought) dan berbalik turun di bawah batas atas, maka merupakan sinyal jual. Sebaliknya jika suatu saham berada dalam kondisi jenuh jual (oversold) dan berbalik di atas batas bawah, maka merupakan sinyal beli.

Contoh: UNVR

Pemikiran yang melatar belakangi indikator ini adalah kecenderungan harga untuk mendekati harga tertinggi yang pernah dicapai sebelumnya pada saat nilai pasar naik (bullish) dan mendekati nilai terendah yang pernah dicapai sebelumnya pada saat nilai pasar menurun (bearish). Sinyal transaksi dapat ditentukan saat oscilator stochastic memotong garis pergerakan rata-rata (moving average).

Dua indikator osilator stochastic biasanya digunakan untuk menghitung variasi pergerakan harga kedepan, yaitu suatu stochastic cepat (%K) dan sochastic lambat (%D). Perbandingan dari statistik ini merupakan suatu indikator kecepatan yang bagus guna menentukan pada harga berapakah perubahan akan terjadi. Stochastic cepat atau %K adalah sama dengan Williams %R, dengan menggunakan skala 0 hingga 100 dan bukannya -100 ke 0, tetapi terminologi keduanya tetap berbeda.

Pada awalnya merupakan alat analisa yang dikembangkan oleh George C. Lane pada akhir 1950-an. Stochastic Oscillator merupakan sebuah indikator momentum yang menunjukkan posisi closing saat ini (current) secara relatif terhadap range transaksi dalam periode tertentu.

Closing level yang konsisten berada pada kondisi puncak (peak) merupakan indikasi terjadinya akumulasi (buying pressure). Sebaliknya, closing yang konsisten berada pada bottom, mengindikasikan terjadinya distribusi.

Oscillator dapat tetap berada pada level ekstrem (overbought atau oversold) untuk satu periode yang panjang, namun biasanya tidak dapat bertahan terus-menerus tanpa henti.

Terdapat banyak jenis oscillator yang berbeda dan beberapa di antaranya termasuk dalam lebih dari satu kategori. Jenis oscillator dibagi dalam dua tipe: oscillator terpusat yang berfluktuasi di atas dan di bawah titik atau garis pusat, dan oscillator terbalut yang berfluktuasi di antara area ekstrem jenuh beli dan jenuh jual. Secara umum, oscillator terpusat paling baik digunakan untuk menganalisa arah momentum harga, sedangkan oscillator terbalut paling baik digunakan untuk mengidentifikasi level jenuh beli dan jenuh jual.

Sedangkan MACD adalah satu contoh dari oscillator terpusat yang berfluktuasi di atas dan di bawah nol. Relative Strength Index (RSI) dan Stochastic Oscillator (SO) adalah dua contoh oscillator terbalut yang paling populer.

Rule dalam indikator stochastic ini yakni:

Contoh: ASII

Volume sebagai salah satu hal yang penting dalam Market Analysis.Volume dalam hal ini adalah jumlah transaksi dalam suatu periode waktu perdagangan. Volume dapat juga menunjukkan total transaksi lot yang diperdagangkan. Volume menggambarkan kekuatan tekanan antara supply dan demand pada waktu terjadi pergerakan harga.

Volume tidak digunakan untuk memprediksi arah trend, tapi digunakan untuk mengkonfirmasi pergerakan harga. "Volume must confirm the trends". Kesimpulan awalnya adalah Volume dapat digunakan untuk mengkonfirmasi arah trends atau dapat digunakan untuk menunjukkan bahwa trend yang terjadi akan berlanjut atau berakhir. Volume mengikuti arah dari trend yang terjadi. Ketika terjadi kondisi trend bullish seharusnya diikuti oleh volume yang terus meningkat.

Pada saat terjadi koreksi /reversal biasanya ditandai oleh penurunan volume. Jika pada kondisi trend bullish yang ekstrem terjadi penurunan volume, maka secara tidak langsung mengindikasikan akan terjadi koreksi/reversal trend (Orang sudah siap take profit). Secara teknikal kondisi ini biasa disebut dengan convergence/divergence. Convergence terjadi ketika pada kondisi trend bullish volume juga meningkat demikian sebaliknya. Sedang divergence terjadi jika pada kondisi trend bullish volume justru mengalami penurunan.

| PRICE | VOLUME | MARKET |

|---|---|---|

| ↑ | ↑ | Strong |

| ↑ | ↓ | Bearish Divergence |

| ↓ | ↓ | Weak |

| ↓ | ↑ | Bullish Divergence |

|

Ilustrasi grafik ini menunjukkan volume dan volume simple moving average (VMA). VMA membantu menunjukkan apakah volumenya kuat atau lemah terhadap MA-nya.

|

Dibursa angka Fibo yg banyak dipakai, misalnya untuk menentukan KECENDRUNGAN berapa persen besar suatu koreksi. Angka Fibo Retracement: 23.6%, 38.2%, 50%, 61.8%, 100%.

Angka Fibo 50% banyak digunakan oleh Investor, mereka menganggap kalau saham sudah jatuh 50% sudah mulai aman untuk koleksi.

Angka Fibo 38.2% dan 61.8% kurang lebih sama dengan 1/3 dan 2/3

Suatu koreksi saham cenderung terkoreksi sebesar 1/3, 1/2 atau 2/3 dari besarnya kenaikan.

Angka Fibo 23% atau 1/4 menunjukan kecendrungan bahwa saham tersebut kuat karena koreksinya kecil yaitu cuman 1/4.

Angka-angka ini tidak menunjukan koreksi akan jatuh pada angka ini, tapi menunjukan KECENDERUNGAN. Jadi kalo saham koreksi lebih dari 1/4 maka dia akan cenderung jatuh pada 1/3, tapi kalo 1/3 juga jebol maka kecendrungannya akan koreksi 1/2, tapi kalo masih jebol juga maka kecendrungannya akan koreksi 2/3nya.

Jadi Angka Fibo Retracement bisa dipakai sebagai angka LEVEL SUPPORT yg besifat ALAMIAH karena angka ini berhubungan dengan sifat alamiah dari suatu koreksi.

Jika suatu saham koreksi pada angka 1/2, ini tidak berarti dia akan persis koreksi pada angka tsb, dia akan koreksi DEKAT dengan angka 1/2 tapi rata2nya adalah 1/2.

Misalnya gambaran pada grafik BBCA dibawah ini:

Gerak korektif dari high 8.850 ke low 7.250 terlihat mengalami retracement/gerak naik ke level 8.250 yang merupakan level Fibonacci 61.8%nya yang berikutnya diikuti oleh koreksi kembali… setelah sampai di fibo 61.8% kecenderungan penguatan lanjutan mulai melemah. Penggunaan Fibonacci sebaiknya digabung dengan tools analisis teknikal lainnya seperti MA, Bollinger band, volume analysis, candlestick analysis, dll.

Berikut kita lihat koreksi BBCA yang terjadi setelah itu tampak tertahan di fibo 50% :

Dengan penarikan Fibonacci dari low 7.250 ke high 8.250 kita mendapatkan beberapa estimasi support Fibonacci, 50% dan 61.8%. Support-support Fibonacci tersebut diharapkan bisa menjadi floor/titik pantul bagi penguatan kembali BBCA.

Contoh pada grafik IDX:

Setelah tertahan di support 61.8% fibo, harapannya IDX dapat retrace dulu dalam 2 atau 3 hari berikutnya dengan target sentuh di estimasi resisten Fibonacci.

Fibonacci bisa digunakan pada kelas grafik daily, weekly maupun monthly. Place Fibonacci dilakukan dengan cara menarik garis mengikuti trend guna mendapatkan estimasi level-level support/resisten. Apabila trend sekarang lagi Uptrend, maka cara patokan penarikan garisnya adalah tempatkan pada titik terendah dari start dia naik, dan drag sampai titik tertingginya (dengan asumsi bahwa trend naik tersebut mulai menunjukkan gerak konsolidatif), sehingga kita bisa mendapatkan estimasi support-suport fibonaccinya sebelum pada akhirnya kembali melanjutkan trend naik.

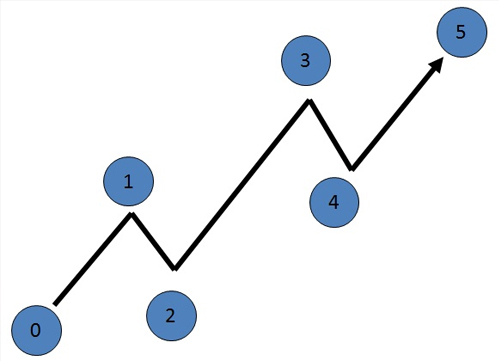

Ilustrasi uptrend ini terlihat bahwa dalam trend naik biasanya akan terjadi gelombang (wave) 0-5. Misalnya trend up dari 0 ke 1, lalu turun dari 1 ke 2. Gelombang 1-2 itulah yang kita cari tahu diberapa persen koreksinya, apakah 38.2%, 50% ataukah 61.8% dengan cara place fibonacci dari 0 dan di drag ke puncak 1, maka didapatkan persentase fibonaccinya. Begitu juga dengan gelombang 2 ke 3, maka untuk mendapatkan titik 4 nya bisa ditarik dari 2 dan drag ke puncak 3…

Contoh misalnya pada trend naik BUMI dibawah ini, untuk mengetahui dimana titik pantul 4 selain dengan asumsi support UPTRENDLINE (garis kuning), juga bisa dilakukan dengan place Fibonacci dari low 2 ke high 3. Kecuali jika gerak korektif BUMI ternyata break dibawah uptrendline tersebut maka cara penarikan fibonaccinya dari low 0 sampai high 3.

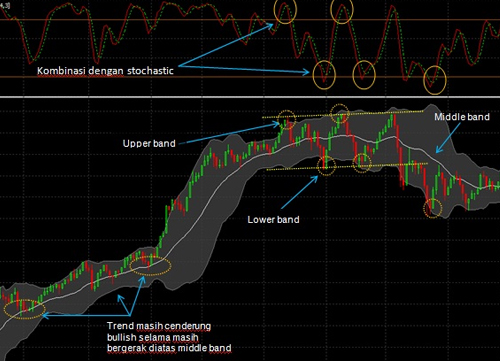

Bollinger Bands diciptakan oleh John Bollinger pada awal 1980 an untuk membantu membandingkan volatilitas dan harga relatif dalam satu periode analisis. Bollinger bands terdiri atas tiga garis yang membentuk semacam pembatas (band) terhadap pergerakan harga. Banyak juga yang menggunakan tool ini untuk menentukan support dan resistance.

Garis tengah (middle band): Adalah MA (Simple Moving Average) dengan periode waktu tertentu, biasanya 20 hari.

Garis bawah (lower band) menjadi support: middle band – 2 standar deviasi.

Garis atas (upper band) menjadi resistance: middle band + 2 standar deviasi

Bolinger bands ini cukup bagus dalam memberi guide posisi support dan resistance, misalnya harga bergerak naik menembus upper band atau turun menembus lower band, maka selanjutnya harga akan cenderung balik kembali mendekati middle band (contoh grafik dibawah). Namun kondisi ini biasanya saat trend sideways yang ditunjukkan dengan upper dan lower band cenderung flat. Ketika pasar dalam kondisi sepi, bands terlihat flat dan cenderung menyempit; ketika pasar dalam kondisi ramai, bands melebar.

Karakter umum yang berlaku pada Bollinger Bands, yaitu :

Bollinger Bands adalah indikator awal dan sebaiknya digunakan bersama indikator lainnya. Tentukan salah satu indikator yang terbaik. Seperti pada contoh grafik IDX diatas ditunjukkan kombinasi dengan indikator stochastic. Ketika harga mulai menembus upper band dan stochastic mulai dead cross dalam area overbought maka harga balik arah kembali mendekati middle band, sebaliknya juga ketika harga tembus dibawah lower band disaat yang bersamaan stochastic mulai golden cross dalam area oversold, harga balik arah naik mendekati middle band.

Pada umumnya harga akan bergerak dalam band, namun demikian dapat juga harga bergerak diluar dari band. Ini dapat berarti akan terjadi reversal atau malah sebaliknya penguatan trend yang sedang berlangsung. Untuk mengetahuinya kita dapat melihat kombinasi indikator yang digunakan.

Walaupun Bollinger tidak dapat digunakan sendiri, namun ada beberapa indikasi open Buy/Sell yang masih bisa diperoleh melalui Bollinger Bands terutama melalui middle band. Ingat, pada dasarnya middle band adalah indikator Simple Moving Average. Ini berarti apa yang berlaku pada SMA juga berlaku pada middle band:

Harga berada diatas middle band, maka ini mengindikasikan trend bullish

Harga berada dibawah middle band, indikasi trend bearish

Perpotongan antara middle band dan harga, indikasi peralihan trend

|

|||||||||||